Dicono che funziona così da sempre. Si prende denaro a prestito garantito da una scommessa e si scommette ancora raddoppiando il rischio. Così funzionano le borse e così è stato incrementato il gioco banzai delle banche centrali, principali fornitrici di sostanze stupefacenti sotto forma di denaro stampato dal nulla.

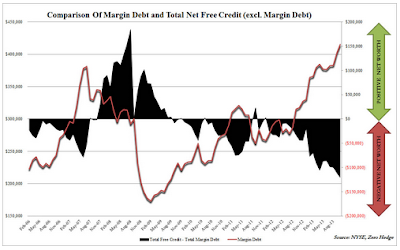

Preoccupa "... il dato di ottobre relativo al “margin debt”, reso noto ufficialmente ieri dalla Borsa di New York, la Ny se. Vi ripeto, per l’ennesima volta, cosa sia il “margin debt”, perché è un concetto fondamentale. Si tratta della somma della quantità di denaro che le istituzioni finanziarie hanno prestato per acquistare titoli azionari alla Borsa di New York, avendo come garanzia i titoli azionari stessi.

Per farvi capire il funzionamento, questo è l’esempio. Ho 5000 dollari sul mio conto titoli con la banca XY per comprare azioni YZ ma il mio istituto, vista l’esuberanza dei mercati garantita dal QE eterno della Fed, mi garantisce la possibilità di comprare altri 5000 dollari di titoli sul Ny se prestandomeli e tenendosi a garanzia i titoli YZ che ho appena comprato. Colgo l’occasione e compro altri 5000 dollari di titoli YZ, quindi sul mio conto titoli avrò 1 0000 dollari in titoli YZ e un debito con la mia banca XY di 5000 dollari - su cui ovviamente pago gli interessi - per una valorizzazione netta del mio conto di 5000 dollari. Un azzardo, visto che si scommette su un debito, ma finché gli indici azionari newyorchesi sfondano un record dopo l’altro chi ha voglia di preoccuparsi del domani? Si pensa a fare soldi, il più possibile e velocemente.

Ma la banca XY nel mio contratto di prestito titoli ha messo una clausola, in base alla quale ha il diritto di vendere la mia posizione azionaria se la valorizzazione netta del mio conto scende sotto una certa soglia. E non pensiate che serva un’ecatombe perché scatti la margin call e la liquidazione dei titoli:

dipende da quanto margine ho e quanto cala il titolo che detengo in portafoglio. Siccome il margin debt è un indicatore molto importante del cosiddetto “moral hazard” e dell’esposizione del mercato alla leva, a metà di ogni mese la Borsa di New York pubblica i dati relativi al totale costituito sulle azioni quotate al Ny se, ovvero quanto denaro è stato dato in prestito da tutte le istituzioni finanziarie per acquistare titoli alla Borsa newy orchese, avendo messo come garanzia altri titoli azionari.

...

Il record di “margin debt” fu toccato nel luglio del 2007 , quando si registrò la cifra record di 381 miliardi di dollari: subito dopo, la crisi finanziaria globale ebbe inizio.

...

E ora? A che punto siamo? Siamo quasi a quota 41 5 miliardi di dollari, non si è mai visto - prendendo in esame il Ny se Composite - un mercato così tanto soggetto alla leva dal febbraio 2000, picco assoluto.

...

il “margin debt” così alto, in picchi simili, si è registrato solo due volte, nel 2000 e nel 2007 . E non è mai riuscito a sostenere quel livello per più di due mesi. Attenzione, comincia a ticchettare il timer."

Probabilmente per gli addetti ai lavori si tratta di un metodo speculativo del tutto normale. Ma per un profano utilizzare prestiti garantiti da titoli azionari il cui valore per sua natura è soggetto a situazioni imprevedibili e transitorie, a mode, a speculazioni spregiudicate, concessi per perpetuare ulteriori speculazioni non appare moralmente accettabile. Soprattutto se lo stesso profano ha provato sulla sua pelle tutte le difficoltà nell'ottenere mutui e fidi bancari.

Sembra assurdo che le banche siano (giustamente) restrittive nel concedere prestiti per investimenti comunque su beni tangibili e lavoro, e invece non abbiano altrettanta preoccupazione di perdere ingenti somme in scommesse di borsa. In veri e propri schemi Ponzi. Probabilmente c'è un qualche corto circuito ai livelli più alti, o piuttosto una serie di connivenze e complicità fra dirigenza bancaria e speculazione. In cui entrambe le parti non hanno remore nello spartirsi le spoglie delle banche stesse. Come il fallimento della Lehman Brother insegna. Altrimenti non si spiegherebbe il motivo per cui una banca dovrebbe rischiare in così malo modo il suo denaro e anche la sua esistenza.

Ancora una volta è il sistema bancario drogato dalle banche centrali a generare questo squilibrio, questo azzardo inutile. Infatti al di la del margin debt, sta avvenendo "il crollo al minimo del denaro investito libero da vincoli, ovvero non preso in prestito da istituzioni finanziarie: come dire, se devo investire di mio non ci penso nemmeno a mettere un dollaro in questo casinò, ma se sono soldi della banche, stracariche di liquidità della Fed, allora sì. Tanto il sistema è “too big to fail”, in qualche modo si farà, qualcuno ci penserà."

(www.ilsussidiario.net)Certo qualcuno ci penserà: c'è un genere di liberisti internazionali con "il culo degli altri" diffuso su tutto il pianeta. Sono quelli che per esempio in Italia si battono per meno Stato per poi spartirsi (senza scucire soldi) monopoli che da pubblici diventano privati, o per dimostrarsi totalmente inconsistenti e incompetenti come nel caso Alitalia.

Sono quelli che tanto è “too big to fail” e se va male c'è sempre il debito pubblico statale. E poi sono quelli che lo Stato è inefficiente, poco produttivo e crea troppi debiti...

Squilibri su squilibri, che prima o poi esploderanno. Anche sui tassi di interesse dei bond avviene la stessa distorsione, ma con esiti invertiti. Se nei corsi azionari esplodono i valori delle azioni, gli interessi dei titoli di debito pubblico delle nazioni dove si attua Quantative easing (quindi non in Europa del sud) tendono a zero.

"Torna a salire, per la sesta volta dall'inizio dell'anno, il tasso d'interesse di riferimento (Selic) in Brasile: la Banca centrale brasiliana la notte scorsa lo ha infatti elevato di mezzo punto percentuale, portandolo dal 9,5% al 10%.

...

le cosiddette economie avanzate hanno dovuto abbassare i tassi a ZERO e dintorni....

e non da 5 minuti

ma da così tanto tempo come non mai nella storia dell'economia ominide (nel senso che non basta considerare solo la storia dell'homo sapiens ma devo includere anchel'australopiteco et similia)

vedi grafico significativo sulla FED-FED-di-riferimento per il Mondo....

Una LINEA APPIATTITA SULLO ZERO dal 2009....

per un periodo così lungo come mai visto prima...

E TUTTI BULLISH A SPARARE CAZZATE SULLA RIPRESA MADE IN USA..

mentre non è affatto così semplice...

e qualche bubble-rumore di fondo andrebbe colto....

non solo nel mondo da second-life dei mercati finanziari

ma anche nelle sue influenze FORZOSE e FORZATE sull'economia Reale...se ancora possiamo chiamarla così....

E nelle economie avanzate ORMAI si parla addirittura di tassi NEGATIVI

...

ALLO STESSO TEMPO

INVECE....

le cosiddette economie emergenti

in media hanno invece tassi molto alti

e spesso sono costrette addirittura ad alzarli ulteriomente

volenti o nolenti

come REAZIONE a quello che accade

nell'altra metà del Mondo..."

(www.ilgrandebluff.info)

Che dire di più? Che più si sale in alto più grande sarà il buco in terra quando si cade. Ed in tanto l'economia reale occidentale fa sempre nuovi record (negativi):

"Il tasso di disoccupazione a ottobre resta ai massimi, segnando lo stesso valore di settembre, attestandosi al 12,5%, il livello più alto sia dall'inizio delle serie mensili

...

Il tasso di disoccupazione giovanile (15-24 anni) a ottobre balza al 41,2%. Si tratta di un record storico assoluto, il valore più alto sia dall'inizio delle serie mensili, gennaio 2004, sia di quelle trimestrali, primo trimestre 1977."

(www.ansa.it)

.jpg)

Nessun commento:

Posta un commento